来源:中证鹏元评级

一、数据

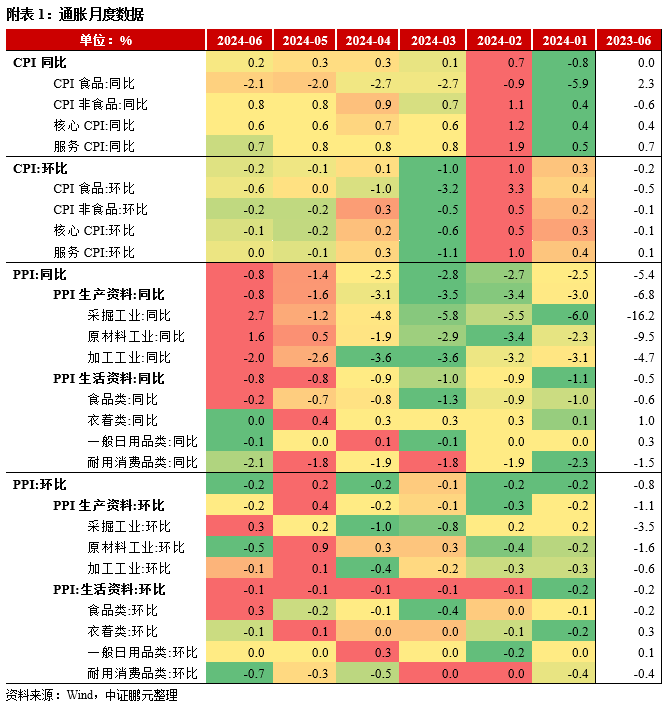

6月CPI同比增长0.2%,低于wind市场预期(0.4%),低于前值(0.3%);

6月PPI同比增长-0.8%,持平wind市场预期(-0.8%),高于前值(-1.4%)。

二、具体分析

(1)6月CPI同比回落,环比弱于季节性,核心CPI同比持平,环比弱于季节性。6月CPI同比增速较上月回落0.1pct,CPI环比-0.2%,略弱于季节性(-0.16%)。分项来看,6月CPI内部分化小幅扩大,其中食品项同比-2.1%,较上月下降0.1pct,非食品项同比0.8%,持平上月。6月核心CPI同比上涨0.6%,持平上月;环比-0.1%,弱于季节性(约0.0%),高于前一月环比(-0.2%)。CPI食品项环比继续强于季节性,猪价是主要支撑;非食品项中交通通信、教育文娱等均弱于季节性,居民商品和服务需求均偏弱。

(2)PPI同比降幅收窄主要受到基数走低的影响,环比转跌反映部分工业品市场需求不足。6月PPI价格中翘尾因素和新涨价因素分别影响-0.1和-0.7个百分点,较上月分别上升0.7pct、下降 0.2pct,翘尾因素拖累减弱是PPI同比降幅收窄的主要原因。国际定价的原油、有色金属延续上月走势,国内定价的煤炭季节性上涨,与地产基建密切相关的黑色金属环比走弱,新能源行业继续以价换量。产业链中上游采掘业继续上涨,原材料价格下跌,中下游价格仍然偏弱。

三、展望

(1)6月CPI弱于预期,PPI符合预期,预计后续CPI将低位波动,PPI抬升速度可能放缓。在总需求没有明显改善和翘尾支撑因素减弱等影响下,后续CPI同比预计主要在0-1%的区间低位波动。对于PPI,国际定价的有色金属、原油走势偏强,而设备更新和房地产组合政策效果边际递减下,黑色系商品出现回落,总体来看PPI环比动能有待强化。从基数来看, PPI同比度过基数效应最有利的阶段,三季度抬升速度可能放缓。

(2)6月通胀水平分化,可以看出:1)CPI和PPI环比均下跌,实体需求边际回落。6月PPI 同比主要受到翘尾因素的影响,新涨价因素和PPI环比再次转入下跌;CPI同比明显弱于预期,CPI和核心CPI环比均弱于季节性,反映工业需求和居民消费需求有所走弱。2)CPI和PPI的翘尾因素均呈现三季度走弱、四季度再度走强的趋势。三季度CPI和PPI的翘尾因素均走弱,对同比增速形成拖累,可能在三季度CPI和PPI同比出现反复。3)对债市影响:基本面无明显改善,对债市利多。6月通胀数据、PMI数据、高频数据等显示实体经济疲弱,而且6月经济有环比走弱的迹象。在经济未明显改善的情况下,债市调整空间比较有限,短期关注央行调控力度和持续时间。

"

1. 数据

6月CPI同比增长0.2%,低于wind市场预期(0.4%),低于前值(0.3%);

6月PPI同比增长-0.8%,持平wind市场预期(-0.8%),高于前值(-1.4%)。

2. 具体分析

6月CPI同比回落,环比弱于季节性,核心CPI同比持平,环比弱于季节性。6月CPI同比增速较上月回落0.1pct,低于wind市场预期(0.4%);CPI环比-0.2%,略弱于季节性(-0.16%),低于前一月环比(-0.1%)。分项来看,6月CPI内部分化小幅扩大,其中食品项同比-2.1%,较上月下降0.1pct,非食品项同比0.8%,持平上月,食品项和非食品项同比差距扩大。剔除食品和能源后,6月核心CPI同比上涨0.6%,持平上月;环比-0.1%,弱于季节性(0.0%),高于前一月环比(-0.2%)。

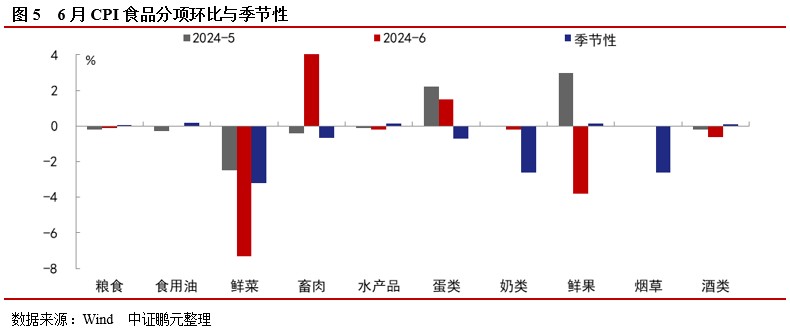

CPI食品项环比继续强于季节性,猪价是主要支撑;非食品项中交通通信、教育文娱等均弱于季节性,居民商品和服务需求均偏弱。(1)食品分项,CPI食品环比-0.6%,强于季节性(-0.9%),较前一月环比下降0.6pct。食品中各品种涨跌不一,鲜菜、鲜果价格环比跌幅靠前,畜肉、蛋类环比涨幅居前。畜肉、蛋类、奶类和烟草环比均强于季节性,其他食品分项均弱于季节性。具体来看,天气回暖后,部分应季蔬果和水产品集中上市,鲜菜、薯类、鲜果和虾蟹类价格分别季节性下降7.3%、4.8%、3.8%和2.4%,合计影响CPI环比下降约0.25个百分点;产能去化下供求关系改善,猪肉价格环比上涨11.4%,显著强于季节性,影响CPI环比上涨约0.14个百分点。(2)非食品分项,CPI非食品价格环比-0.2%,持平上月,影响CPI环比下降约0.13个百分点。具体来看,受国际油价波动影响,国内汽油价格下降2.0%;受“618”促销等影响,汽车、家用器具、文娱耐用消费品价格降幅在0.8%—1.3%之间,相应CPI分项中生活用品和教育文化娱乐环比均弱于季节性;临近暑假出行增多,交通工具租赁费和飞机票价格分别上涨6.4%和2.5%,但是CPI分项中交通通信环比-0.6%,显著弱于季节性(0.2%),较前一月环比上升0.2pct。

PPI同比降幅收窄主要受到基数走低的影响,环比转跌反映部分工业品市场需求不足。6月,PPI同比-0.8%,较上月上升0.6pct,持平于wind预期(-0.8%);PPI环比由上月0.2%转为-0.2%,再度转负,且弱于季节性(-0.1%)。从同比价格组成因素看,6月PPI价格中翘尾因素和新涨价因素分别影响-0.1和-0.7个百分点,较上月分别上升0.7pct、下降 0.2pct,翘尾因素拖累减弱是PPI同比降幅收窄的主要原因。从结构上看,生产资料价格同比-0.8%,较上月上升0.8pct;生活资料价格同比-0.8%,持平上月。

国际定价的原油、有色金属延续上月走势,国内定价的煤炭季节性上涨,与地产基建密切相关的黑色金属环比走弱,新能源行业继续以价换量。分行业看,6月国际油价上涨,但是国内成品油价格按照前期价格滞后调整,带动石油和天然气开采业价格环比继续下降,环比增速由上月-2.1%下降至-2.9%,同时石油煤炭及其他燃料加工业价格环比由涨转跌,环比增速由上月1.0%下降至-2.0%;供给受限和全球制造业景气度回升下,有色金属板块继续表现强势,有色金属矿采选业价格连续四个月环比上涨,有色金属冶炼及压延加工业价格连续六个月上涨,其中铅冶炼、铝冶炼、铜冶炼价格分别上涨4.8%、2.6%、0.8%;煤炭供应偏紧叠加“迎峰度夏”补库需求上升,煤炭需求季节性增加,煤炭开采和洗选业价格环比1.1%;前期补库需求已释放,以及极端天气影响建筑施工,钢材需求趋弱,黑色金属矿采选业、黑色金属冶炼和压延加工业价格环比为0.0%、-0.6%,较上月环比增速下降0.1pct、1.4pct。装备制造业中,锂离子电池制造、新能源车整车制造价格分别下降0.5%、0.1%,新能源行业主要产品继续以价换量,价格继续下降。电力热力生产和供应业、燃气生产和供应业价格环比为-1.0%、-0.8%。

产业链中上游采掘业继续上涨,原材料价格下跌,中下游价格仍然偏弱。分项看,6月PPI生产资料价格环比-0.2%,较前月下降0.6pct,生活资料价格环比-0.1%,连续五个月持平。上游的生产资料中,采掘工业环比继续上涨,原材料和加工行业价格由涨转跌;下游的生活资料中,除了食品类分项环比上涨,其他分项均下跌或者持平,这和6月CPI食品项强于季节性的数据保持一致。细分行业上,中游制造和下游消费行业价格环比大多下跌。整体来看,上游采掘业价格上涨明显,原材料价格下降,同时中下游价格偏弱,这和6月制造业PMI中原材料购进价格指数和出厂价格指数下降的数据相印证。上下游价格的分化导致产业链利润主要向上游集中,而中下游企业成本上升,利润空间会可能被进一步压缩,企业经营压力预计还会加大。

3. 展望

6月CPI弱于预期,PPI符合预期,预计后续CPI将低位波动,PPI抬升速度可能放缓。对于CPI,食品项重点分类中,猪肉价格高上涨后生猪产能去化效果放缓,气温上升下鲜菜鲜果供应增加,食品项环比预计不强;非食品项中,原油价格反复,汽车、房地产等降价促销,出行类服务需求在节假日后明显下滑,非食品项环比走弱。在总需求没有明显改善和翘尾支撑因素减弱等影响下,后续CPI同比预计主要在0-1%的区间低位波动。对于PPI,6月PPI同比增速出现回升,主要是受到基数效应、部分大宗商品涨价等因素的影响。后续原油价格上涨可能带动相关行业价格回暖,国际定价的有色金属走势偏强,而设备更新和房地产组合政策效果边际递减下,黑色系商品出现回落,总体来看PPI环比动能有待强化。从基数来看,PPI同比度过基数效应最有利的阶段,三季度抬升速度可能放缓。

6月通胀数据分化,可以看出:(1)CPI和PPI同比一升一降,环比均下跌,实体需求边际回落。虽然6月PPI同比上升,持平于预期,但是PPI同比主要受到翘尾因素的影响,新涨价因素和PPI环比再次转入下跌,工业品价格内生上涨动能偏低;同期CPI同比在基数走低、猪肉价格环比上涨11.4%等因素下出现回落,明显弱于预期,CPI和核心CPI环比均弱于季节性,反映居民消费需求有所走弱。(2)CPI和PPI的翘尾因素均呈现三季度走弱、四季度再度走强的趋势。在环比动能整体偏弱的背景下,基数效应将成为影响CPI和PPI同比的重要因素。三季度CPI和PPI的翘尾因素均走弱,对同比增速形成拖累,可能在三季度CPI和PPI同比出现反复,而在四季度CPI和PPI的翘尾因素均走强,对通胀回升构成有利支撑。(3)对债市影响:基本面无明显改善,对债市利多。6月通胀数据、PMI数据、高频数据等显示实体经济疲弱,而且6月经济有环比走弱的迹象。基本面决定利率长期走势,在经济未明显改善的情况下,债市调整空间比较有限,短期关注央行调控债市的力度和持续时间。

作者 I 李席丰

部门 I 中证鹏元 研究发展部关注公众号向后台留言可获得更多报告

转载请标明出处

]article_adlist-->

欢迎关注#中证鹏元评级#视频号

]article_adlist-->周志峰在WAIC上分享了启明创投对于过去一年生成式AI创业的观察。据介绍,在近一年时间里,生成式AI创业团队的结构已发生一些明显变化。

●从央行SPV化债落地看柳州化债的借鉴意义

●转型之下,城投企业产业投资基金业务研究

]article_adlist-->●可转债发行现状及北交所市场发展潜力分析●项目收益类债券最新市场特征及实务建议

]article_adlist-->●“城投”转“产投”进程中,如何提升市场化收入占比?]article_adlist-->●化债之下,2023年城投财务状况有何表现?●可转债打破零违约记录,如何识别可转债市场信用风险?

●浙江省城投市场化业务经营启示录:依托区域产业禀赋,加速经营性资源整合

●哪些“转型城投”在新增债券批文?

●多省产投平台整合加速:突破与借鉴

●企业债,真的变了吗?——企业债发行和审批最新进展分析

]article_adlist-->法律声明:本公众订阅号(微信号:中证鹏元评级)为中证鹏元资信评估股份有限公司(以下简称:中证鹏元)运营的唯一官方订阅号,市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述的意见并不构成对任何人的投资建议,对任何因直接或间接使用本订阅号刊载的信息和内容或者据此进行投资所造成的一切后果或损失,中证鹏元不承担任何法律责任。

本订阅号所发布的原创报告所采用的数据均来自合规渠道,通过合理分析得出结论,结论不受其它任何第三方的授意、影响,特此声明。报告中观点仅是相关研究人员根据相关公开资料作出的分析和判断,并不代表公司观点。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP